Se você está se planejando para fazer um empréstimo ou um financiamento, é importante entender todos os custos dessa operação para se ter clareza do valor real a ser pago. A taxa de juros é o principal encargo analisado, mas existem outras taxas envolvidas neste cálculo, formando o chamado custo efetivo total.

CET, como também é conhecido, é quanto de fato você vai pagar pela quantia que foi emprestada ou financiada. Além da taxa de juros, entram outros custos, como tarifas bancárias e impostos — que variam conforme a instituição financeira, a modalidade de crédito e o perfil de quem contrata — que precisam ser incluídos para saber se o valor da parcela caberá no orçamento.

Além disso, conhecer o valor do CET é fundamental para tomar a decisão sobre qual tipo de crédito escolher e onde contratar. Com uma visualização clara de custos de um empréstimo ou financiamento, você tem margem de negociação e menos surpresas ao longo dos pagamentos.

Para conhecer mais sobre como calcular o custo efetivo total e entender melhor para que ele serve, preparamos esse conteúdo com tudo o que você precisa saber. Boa leitura!

O que é custo efetivo total?

O CET, ou custo efetivo total, é o custo real de uma operação de crédito, pois engloba todos os gastos associados a ela que incidem ao longo do período de pagamento. É calculado como uma taxa percentual anual e deve ser apresentado pelas instituições financeiras na contratação, ou estar disponível para consulta a qualquer momento.

Ele é regulamentado pelo Banco Central por meio da resolução do Conselho Monetário Nacional (CMN) n° 4.881/2020. A norma obriga todas as instituições financeiras a deixar bem claros todos os detalhes e valores das transações, bem como a fornecer informações detalhadas sobre eles, caso seja necessário.

Por isso, fique atento: é direito do consumidor ter acesso ao CET antes de fechar negócio com qualquer instituição financeira. Além de incluir a taxa de juros que já comentamos anteriormente, o custo efetivo pode ser calculado assim:

CET = juros + taxas + encargos + tributos + seguros

Então, é importante observar todos os gastos pontuados no contrato para não escolher um empréstimo desvantajoso. Em alguns casos, pequenos custos tornam o CET maior, apesar das taxas de juros reduzidas. Outros cuidados também são importantes:

- Compare propostas e faça simulações. O simulador de crédito da CashMe, por exemplo, é um recurso simples e rápido, em que você pode calcular as condições do seu empréstimo.

- Leia atentamente o contrato de empréstimo ou de financiamento e veja se todas as taxas, os encargos e as despesas estão detalhados e claros.

- Peça para a própria instituição financeira uma tabela detalhada com todas as taxas para comparar com o contrato. Tire todas as dúvidas e, caso necessário, consulte um especialista, que pode validar os cálculos e orientar sobre o CET.

Para créditos já tomados, quando se percebe que o orçamento está fora de controle ou até para melhorar as condições de pagamento, é possível, por meio da comparação desses CET, encontrar outra instituição em que valha a pena fazer a troca desta dívida, seja por portabilidade ou por meio de um interveniente quitante.

Quer saber qual é a linha de crédito mais barata do mercado?

Nosso Empréstimo com Garantia de Imóvel tem taxas até 12 vezes mais baixas do que outras linhas e prazos muito maiores para você quitar sem preocupação.

Qual é a importância do custo efetivo total?

Quando falamos em contratar um serviço de crédito, conhecer todos os detalhes da operação é o que vai garantir tomar uma decisão que seja mais adequada para o seu bolso e vai evitar surpresas desagradáveis ao longo do pagamento.

Muitas instituições destacam a taxa de juros baixa como uma estratégia para atrair mais clientes, mas podem compensar este valor aumentando outros tributos. Então, conhecer o que compõe o CET é um recurso valioso para comparar propostas e fazer um empréstimo consciente e dentro do seu planejamento financeiro.

Por terem formas diferentes de compor o custo efetivo total, cada instituição tem uma forma específica de cálculo, por isso, caso haja dúvidas na proposta de crédito, consulte um especialista.

Diferença entre CET e Taxa de Juros

Taxa de juros

Representam o lucro que a instituição financeira tem quando empresta dinheiro a uma pessoa. Na prática, sempre que alguém pega dinheiro emprestado de uma instituição, precisa pagar as parcelas com juros.

A taxa de juros é apenas um componente do custo efetivo total. Apesar de, em sua grande maioria, ser uma boa fatia do CET, há outros tributos que precisam ser acrescentados.

CET

Outros componentes relacionados à operação de crédito são somados a ela para formar o valor total a ser pago pelo consumidor. Tanto os custos que a instituição tem para conceder o crédito quanto itens adicionais que o consumidor contrata, como seguros e outros benefícios, também compõem o CET.

Por essa razão, comparar o CET é muito mais importante do que comparar a taxa de juros oferecida por diferentes instituições.

O que é cobrado dentro do custo efetivo total?

De maneira geral, dentro do CET são cobrados todos os tributos e despesas de uma operação de crédito. Claro, pode haver uma variação de taxas de acordo com o tipo de operação, com as políticas de cada entidade financeira e até do relacionamento que você possui com a instituição.

Normalmente estão inclusas:

Taxa de juros

Representa o custo financeiro do empréstimo para a instituição. O risco de inadimplência tem um peso relevante aqui, então as instituições podem ajustar a taxa com base no perfil de crédito do solicitante. Além disso, políticas da empresa e a amortização escolhida também impactam no custo efetivo total.

Imposto sobre Operações Financeiras (IOF)

Este é um imposto federal e é cobrado sobre empréstimos, operações de câmbio, seguros, financiamentos e títulos imobiliários. Ele é obrigatório e deve compor o CET.

Tarifa de Cadastro (TC)

Essa taxa visa cobrir os custos com a análise de crédito junto aos órgãos de proteção de crédito. Além disso, é direcionada à análise e tratamento dos dados necessários para que a operação de crédito possa começar.

Taxas administrativas

São tarifas de manutenção do cadastro junto à instituição financeiras e outras taxas de administração da operação. Elas variam conforme a política de cada empresa.

Outras taxas

Além das mencionadas acima, podem haver outras que variam de acordo com a entidade financeira, como taxa de cartório, que é o caso da CashMe, taxa de abertura de conta e taxa de análise de crédito.

Seguros

Normalmente, as instituições financeiras oferecem seguros que garantem o pagamento em casos de morte do titular ou desemprego. Nem todos são obrigatórios e é preciso avaliar o impacto deles no CET e, por consequência, no orçamento.

Para o empréstimo com garantia de imóvel, por exemplo, existe o seguro de morte e invalidez permanente (MIP), que amortiza ou até liquida o saldo devedor, dependendo do valor da indenização, em caso de morte ou invalidez permanente, tanto de quem contrata quanto de quem compõe a renda familiar.

Outro exemplo é o seguro de danos físicos do imóvel (DFI), que cobre prejuízos causados por fatores externos, como incêndios, inundações e até desmoronamentos. É destinado a recuperar as condições do imóvel antes do sinistro.

Precisa de crédito descomplicado?

Veja como a CashMe pode te ajudar:

O que impacta o custo efetivo total?

Há diversos fatores que podem influenciar no valor do CET. Quanto à operação, além do tipo de crédito tomado — seja empréstimo pessoal, financiamento ou qualquer outro — é importante avaliar como a taxa de juros será calculada, se pré ou pós-fixada.

Isso porque, na taxa prefixada, você já sabe quanto irá pagar de juros durante todo o período. Este valor fixo pode ser positivo para quem busca mais previsibilidade na contratação. Desse modo, o valor do custo efetivo total pode ser visto no momento da contratação do crédito.

Já no caso dos juros pós-fixados, com flutuações mensais, pode ser que a taxa fique mais alta conforme o tempo, pois eles estão vinculados a índices de mercado, como a taxa Selic e o IPCA (índice nacional de preços ao consumidor amplo). Assim, o CET pode ficar mais caro durante o pagamento.

Existem também outros fatores que podem influenciar no valor do CET num nível mais macro: competição entre instituições, campanhas sazonais de crédito e até maior demanda por crédito no mercado, que pode levar as taxas a subirem.

Na prática, nem todas as instituições possuem o mesmo CET, pois as taxas são variáveis e a forma de cobrá-las também, já que alguns custos podem ser arrecadados posteriormente, enquanto outros já estão inclusos no cálculo inicial. Por isso, fique de olho: mesmo que duas propostas tenham custos iguais a princípio, pode ser que uma empresa cobre outras taxas à parte.

Como calcular o custo efetivo total?

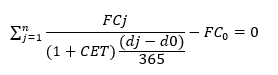

Agora que você já entendeu o que é o custo efetivo total e como ele funciona chegou a hora de aprender a calculá-lo, para fazer comparativos ao solicitar seu empréstimo ou financiamento. De acordo com a regulamentação do Banco Central, existe uma fórmula para o CET:

Em que,

n = prazo do contrato, descrito em dias corridos;

j = intervalo entre a data do pagamento dos valores periódicos e a data do desembolso inicial, contado em dias corridos;

dj = data do pagamento dos valores cobrados, periódicos ou não (FC~);

d0 = data da liberação do crédito pela instituição (FC0);

FC0 = valor do crédito concedido, deduzido — se for o caso, das despesas e das tarifas pagas antecipadamente;

FCj = valores cobrados pela instituição, periódicos ou não, incluindo as amortizações, juros, prêmio de seguro e tarifa de cadastro ou de renovação de cadastro, quando for o caso, bem como qualquer outro custo ou encargo cobrado em decorrência da operação;

Difícil, né? Mas não se preocupe, pois exatamente por ser complexo, as instituições são obrigadas a informar esse cálculo ao cliente, bem como prestar esclarecimentos em caso de dúvida ou contestação de valores. Por isso, busque por entidades financeiras que ofereçam suporte de especialistas para te auxiliar neste processo.

Confira abaixo outras dicas:

- Use a calculadora do Procon-SP para ver detalhes do cálculo.

- Quando for fazer um comparativo do custo efetivo total do seu empréstimo, simule com o mesmo valor a ser solicitado e prazo.

- Tenha o máximo de informações possível: saber as taxas administrativas e de cadastro deixará a conta ainda mais assertiva.

- Confira qual o melhor CET e não apenas qual a taxa de juros é mais baixa.

- Analise as políticas de cada instituição financeira antes de fechar negócio para não ter surpresas.

Como saber se o CET está correto?

De acordo com o Conselho Monetário Nacional, as instituições devem “informar o CET ao pretendente ao crédito e apresentar o demonstrativo de cálculo”.

Assim, é dever das instituições financeiras informarem o custo efetivo total antes do contrato ser assinado e até durante o processo de negociação e de consideração, por meio de simulações de crédito. Mesmo que não seja solicitada por você, é obrigação da empresa fornecer esses dados, detalhando de forma clara todos os custos.

Crédito maior, juros menores!

Com o Empréstimo com Garantia de Imóvel da CashMe, você acessa grandes valores com as menores taxas. Consiga até 25 milhões para projetos pessoais ou empresariais e use como quiser!

Conclusão

Conhecer o CET de uma operação de crédito é um recurso essencial para tomar uma decisão consciente sobre um determinado empréstimo ou financiamento. Por isso, é uma obrigação de todas as instituições financeiras, além de ser um direito de todos os consumidores.

Esse dado serve para que se possa fazer um bom planejamento financeiro e evitar a inadimplência. Apesar do cálculo parecer complexo, existem diversas formas de saber esse valor, então lembre-se sempre de se informar sobre o CET e utilize-o para fazer comparações entre as diferentes instituições financeiras.

Está precisando de crédito para impulsionar seus sonhos e tirar todos os seus planos do papel? O crédito com garantia de imóvel da CashMe pode ser o primeiro passo: excelentes condições de pagamento, tudo de acordo com as suas necessidades. Conheça mais e surpreenda-se com os benefícios!

Muito bom e exclarecedor. Obrigado

Muito bom

MUITO BOA ESSA MATERIA E BEM ESCLARECEDORA, GOSTEI MUITO. OBRIGADA